Hoezo disruptie?

Baruch Lev en Feng Gu tonen in In hun boek ‘The End of Accounting’ aan dat corporate jaar- en kwartaalverslagen steeds minder bijdragen aan waar ze voor bedoeld zijn: investeerders informeren over de prestaties van bedrijven zodat ze goed onderbouwde beleggingsbesluiten kunnen nemen. Hun shockerende conclusie: de zeer prijzige financiële rapporten voorzien maar in 5 procent van de informatie die investeerders gebruiken in hun beslissingen.

Lees ook: HR zet innovatie op de agenda

Toen criticasters aangaven dat dit wellicht niet de schuld van financial accounting is, maar van de toenemende volatiliteit in de omgeving van bedrijven, onderzochten Lev en Gu of dit inderdaad het geval is. De resultaten waren verrassend. Niet alleen is er geen toename in de volatiliteit van de business omgeving, maar juist een afname. De naar verluidt toenemende dynamiek blijkt niets meer dan de zoveelste mythe te zijn.

Ontwrichting

Allereerst is er op macro-economisch niveau een stabilisatie van economische activiteit ontstaan. Zo nam de schommeling in het bruto nationaal product (bnp) van de Verenigde Staten af met 50 procent sinds 1984. Een volledige verklaring is hier niet voor, maar stabiliserende factoren die hebben bijgedragen zijn betere beheersing van hun operaties door bedrijven, beter voorraadbeheer, betere informatietechnologie, slimmere ingrepen van overheden in respons op crises en tot slot de toegenomen inzet van stabiliserende financiële (risk-hedging) instrumenten.

De kredietcrisis heeft uiteraard wel voor ontwrichting gezorgd, maar is niet meer dan een ‘hiccup’ geweest als je kijkt naar de cijfers over een langere periode. Het algehele niveau van volatiliteit blijkt substantieel lager te liggen dan voor de crisis.

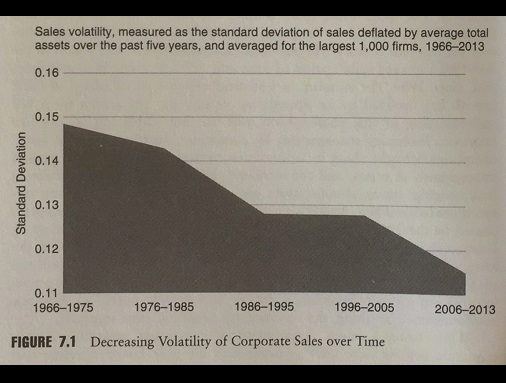

Maar hoe zit het dan met industrie-specifieke disruptie veroorzaakt door nieuwe technologieën en abrupte veranderingen in consumentenvoorkeuren? Om de impact van deze micro-volatiliteit te onderzoeken keken de auteurs naar de topline sales resultaten van de top 1000 Amerikaanse bedrijven van de laatste 60 jaar. Immers, hier zouden veranderingen in bedrijfsvolatiliteit zichtbaar moeten zijn. De resultaten zijn te zien in onderstaande grafiek:

Het is direct duidelijk dat de volatiliteit sinds 1966 enorm is afgenomen. Betere management- en controlsystemen, beter voorraadbeheer en ‘just-in-time’ levering hebben hieraan bijgedragen. Er is wel een toename in volatiliteit in gerapporteerde inkomsten de afgelopen 20 jaar, maar dit is hoofdzakelijk het gevolg van accounting regulering, zoals afschrijvingen en ‘mark-to-market’ die de frequentie hebben verhoogd van eenmalige items in de bedrijfsinkomsten, maar geen reflectie zijn van toegenomen economische volatiliteit.

Maar hoe zit het dan met de steeds kortere levensduur van bedrijven genoteerd aan de S&P 500 waar tech-goeroes steeds naar verwijzen? Dit is vooral een gevolg van traditionele spelers die zich niet tijdig hebben aangepast, een grote toename in fusies en overnames, en grote veranderingen in het belang van zekere industrieën. Het is bijvoorbeeld duidelijk dat het aandeel van tech-bedrijven veel groter is geworden als percentage van de totale economie en het aandeel van traditionele ‘asset-heavy’ bedrijven juist is afgenomen. Waar grote bedrijven wel vaak last van hebben is de balans vinden tussen het in stand houden van de traditionele business en het tegelijkertijd (radicaal) vernieuwen van hun activiteiten om aan te sluiten op de nieuwe economie.

Impact op het businessmodel

Conclusie, u hoeft in principe niet bezorgd te zijn dat omzet van de ene op de andere dag in elkaar zakt. Ja, er komen nieuwe technologieën aan en u zult als bestuurder goed moeten kijken naar de mogelijke impact op het businessmodel van uw onderneming, maar dit is iets van alle tijden. Strategie is immers het voortdurend aanpassen van de onderneming aan een veranderende buitenwereld en proberen lastig door concurrenten te kopiëren tastbare en niet tastbare assets te verwerven en ontwikkelen. Wees waakzaam voor breuklijnen in uw businessmodel en veranderende behoeften van uw klantenbestand.

Tot slot, de belangrijkste redenen voor de enorm teruggelopen van de bruikbaarheid van financiële rapporten door investeerders – het echte onderwerp van ‘The End of Accounting – zijn:

– Het grotendeels negeren van intangibles door het accounting systeem (terwijl die juist steeds belangrijker worden voor het concurrentievermogen);

– Het negeren van belangrijke business events door accounting (alleen transacties met derden komen in de rapporten terug);

– Het steeds minder fact-based worden van accounting: de cijfers zijn steeds vaker gebaseerd op de subjectieve inschattingen van managers.